Каждый гражданин, который официально трудоустроен и платит НДФЛ, вправе рассчитывать на получение налоговых вычетов при оплате лечения, покупке квартиры и пр. Из статьи вы узнаете о видах вычетов, как происходит оформление и кто может рассчитывать на преференцию.

Поможем получить налоговый вычет, переходите в наш чат-бот по кнопке «Оформить вычет»

Что такое налоговый вычет простыми словами

Это возможность частично вернуть налог на доходы, уплаченный ранее. Компенсация предоставляется государством, чтобы стимулировать граждан к определенным расходам (например, обучаться, лечиться, заниматься спортом, приобретать жилье, брать ипотеку) или поддержать людей в сложных ситуациях. Для этого следует подать официальный запрос в инспекцию по месту регистрации.

Когда человек получает доход, он обязан платить НДФЛ (от 13% до 22% в зависимости от подтвержденного дохода). Но есть расходы, которые государство считает важными или социально значимыми: покупка квартиры, оплата лечения, оформление ипотечного кредита, обучение ребенка. В этих ситуациях можно подать запрос на вычет или уменьшить базу, зависит от способа.

Таким образом, налоговая компенсация – это не подарок государства, а возврат части уплаченного ранее НДФЛ. Вы не получаете «дополнительные деньги», а лишь возвращаете переплату.

Кто имеет право на налоговый вычет

Запросить возврат налогового вычета может российский гражданин от 18 лет, отвечающий минимальным требованиям:

- Имеет статус налогового резидента России. Важно, чтобы вы находились в стране не меньше 183 дней за последний год.

- Отчисляет НДФЛ по ставке 13-22%. Если вы работаете по ТК РФ, получаете официальную зарплату или отчисляете налоги с других источников доходов (аренда, дивиденды) можно рассчитывать на выплату.

- Совершил покупки, попадающие под получение компенсации. Это могут быть траты на лечение, обучение, уплата процентов по ипотеке, покупка страхового полиса.

- Готов представить документы, подтверждающие расходы. Без чеков, договоров, справок от учебных заведений или медицинских учреждений компенсировать расходы не получится.

Если вы официально не работаете или не платите НДФЛ, вернуть налог не выйдет, ведь возвращать просто нечего. Вычет не выплачивают из других налогов (например, на имущество). Также он не положен, если по доходам не был удержан НДФЛ.

Какие виды налоговых вычетов существуют

Существует несколько групп. Разберем основные, которые чаще всего используют физические лица.

Стандартные

Предусмотрены для отдельных категорий граждан. Выплата на ребенка полагается родителям, опекунам, попечителям, приемным родителям до определенного возраста ребенка. Размер зависит от количества детей.

Также на льготу вправе рассчитывать Герои Советского Союза и РФ, инвалиды 1 и 2 групп, другие льготные группы населения

Пример вычета на детей: у Ольги двое детей. На первого ребенка полагается полагается вычет 1400 рублей, на второго – 2800 ежемесячно (при условии, что доход, облагаемый НДФЛ, не превышает установленный лимит в 450 000 с начала года). Ольга получает зарплату 50 000 в месяц гросс. С зарплаты удерживается 6 500.

На двоих детей положено 4200 рублей в месяц. Вместо уплаты НДФЛ Ольга может вычесть сумму детских выплат из налогооблагаемой базы, которая составит 45 800.

В результате Ольга ежемесячно платит НДФЛ меньше на 546 руб. При доходе в 50 000 эта сумма не кажется огромной, но за год складывается в существенную экономию.

Социальные

Некоторые категории трат, относящиеся к социально значимым по мнению государства РФ:

- Лечение. Стоимость лечения (вашего или близких родственников), включая платные медицинские услуги и покупку дорогих лекарств.

- Обучение. Свое или детей, братьев, сестер. Главное – иметь подтверждение расходов от учебного заведения.

- Благотворительность. Пожертвования в благотворительные фонды, религиозные организации.

- Страхование жизни. По определенным правилам, если договор заключен на срок не меньше 5 лет.

Ограничения установлены законом (статьей 219 НК РФ). Общий лимит по соцвычетам – 150 тысяч рублей в год (значит вернуть можно 13% от 150 тысяч – 19 500 RUB). Исключение: дорогостоящее лечение вычитается полностью.

Имущественные

Делятся на 2 вида:

- Покупка жилой недвижимости. Можно вернуть 13-22% от потраченных средств, но не более чем с 2 млн RUB. Максимальный размер при НДФЛ 13% составляет 260 тыс. RUB, даже если квартира стоит дороже.

- Проценты по ипотеке. Дополнительно возвращают % от уплаченных банку процентов, но максимум с 3 млн RUB. Итого – до 390 тыс. RUB, если НДФЛ 13%.

Рассмотрим, как это работает на примере: Иван купил квартиру за 2 миллиона RUB. По закону он может претендовать на компенсацию части расходов при приобретении жилья (но только один раз в жизни). Предельная сумма для возврата составляет 2 миллиона RUB. Умножаем на 13% и получаем 260 тысяч RUB. Если Иван в течение нескольких лет платил НДФЛ, он может возместить эту сумму сразу или постепенно (каждый год).

Инвестиционные

Можно вернуть немного денег при ведении ИИС (Индивидуальный инвестиционный счет). Есть два типа: А и Б, а также новый ИИС-3. При типе А можно вернуть до 15% от внесенной на ИИС суммы за год (не более 400 тыс. руб.). Тип Б позволяет не платить налог с прибыли, если не закрыть ИИС на протяжении 3 лет.

Представим ситуацию: у Марии есть стабильная работа с официальной зарплатой и она платит НДФЛ каждый месяц. Девушка решила открыть ИИС на 3 года, чтобы инвестировать в ценные бумаги, и вложила 400 тыс. руб. Когда завершился налоговый период (1 января – 31 декабря), Мария подала декларацию и приложила справку о доходах, а еще выписку брокера, подтверждающую взнос. В итоге Мария вернула 52 тыс. руб.

Теперь другой пример: Максим открыл ИСС и выбрал тип Б, поскольку планирует активно зарабатывать на инвестициях. За 3 года вложения на счете выросли с 500 до 1 100 тыс. руб. Чистая прибыль – 600 тыс. руб. При обычных условиях пришлось бы заплатить 13% (78 000 тыс. руб). Но при типе Б эту сумму налогом не облагают, поскольку инвестиционный счет работал 3 года.

Итог: Вычет по типу Б выгоднее тем, кто рассчитывает на большой доход от инвестиций и не стремится к моментальной возврату.

Сейчас инвесторам предлагается новый ИИС-3, он позволяет совмещать разные варианты налоговых вычетов.

Профессиональные

Если резидент имеет доход от предпринимательской деятельности, работы по договорам ГПХ, авторских вознаграждений, можно заявить вычет на сумму фактических расходов, связанных с получением прибыли.

Пример: Антон работает фотографом на фрилансе по договорам гражданско-правового характера (ГПХ). Он получает доход и платит налог по ставке 13%. В процессе работы у него возникают расходы, связанные с проф. деятельностью: аренда фотостудии, покупка техники, оплата программ для обработки снимков.

За год Антон заработал 600 тыс. рублей чистыми, но тратил деньги на аренду студии, покупку новой камеры, оплачивал ПО. Расходы составили 150 тыс. рублей. Антон собирал чеки, договоры, квитанции, подтверждающие эти расходы.

В конце года он оформил 3-НДФЛ и заявил профессиональный вычет на 150 тыс. рублей, чтобы уменьшить налогооблагаемую базу на сумму фактических затрат.

- Расчет стандартного налога: 600 000 × 13% = 78 000 рублей.

- Расчет с учетом профвычета: 600 000 минус 150 000 = 450 000 налогооблагаемой базы. Считаем налог: 450 000 × 13% = 58 500 рублей.

- Экономия составила 19 500 рублей.

За счет грамотного подхода Антон сэкономил почти 20 тыс. рублей.

Как узнать свой налоговый вычет

Часто людям трудно понять, сколько именно можно вернуть и как это считается. Вот несколько простых примеров:

Имущественный при покупке квартиры:

- цена недвижимости – 3 млн рублей;

- лимит для возврата – 2 млн рублей.

Налог считается по формуле: 2 000 000 × 13% = 260 000 рублей. Если зарплата позволила за год отчислить с зарплаты НДФЛ 100 000, за первый год вернут 100 000, оставшиеся 160 000 можно вернуть в следующие годы.

Социальный на обучение:

- стоимость обучения составила 80 000 руб. в год;

- общий лимит – до 150 000 руб.

Налог рассчитывается следующим образом: 80 000 × 13% = 10 400 руб. Если это все расходы по соцвычетам за год, вернут 10 400.

Проценты по ипотеке:

- за год банк начислил проценты на 200 000 рублей;

- максимальный лимит для процентов: 3 миллиона рублей (можно получить разово за весь срок ипотеки).

Рассчитываем компенсацию за текущий год: 200 000 × 13% = 26 000 рублей. Сумма на будущее продолжит уменьшаться по мере использования лимита.

Чтобы точно понять размер компенсации, следует знать сумму уплаченного НДФЛ за год и проверить, попадают ли расходы под лимиты, указанные в законе.

Как получить налоговый вычет

Для получения важно действовать поэтапно:

- Соберите документы. Квитанции, электронные чеки и выписки из банка, соглашения, акты – все, что подтверждает расходы. Понадобится также справка 2-НДФЛ по месту работы или иные документы о доходах.

- Заполните декларацию 3-НДФЛ. Это удобно сделать через Госуслуги, на сайте ФНС (nalog.gov.ru) или с помощью специальной программы на компьютере. При заполнении запроса на сайте Федеральной Налоговой Службы выберите пункт Получить вычет на главной странице.

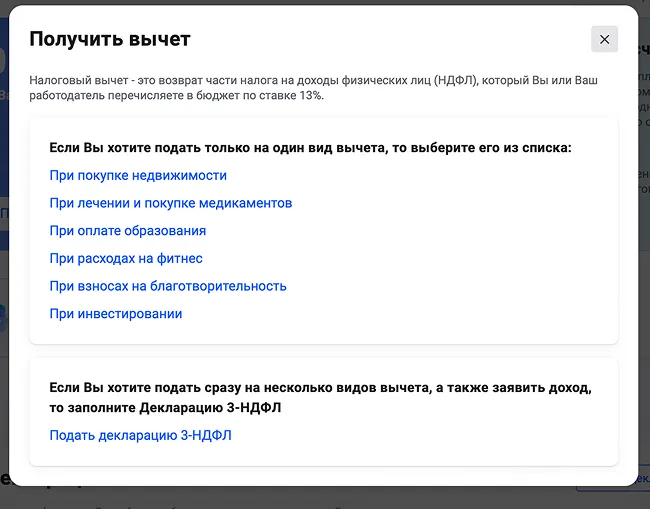

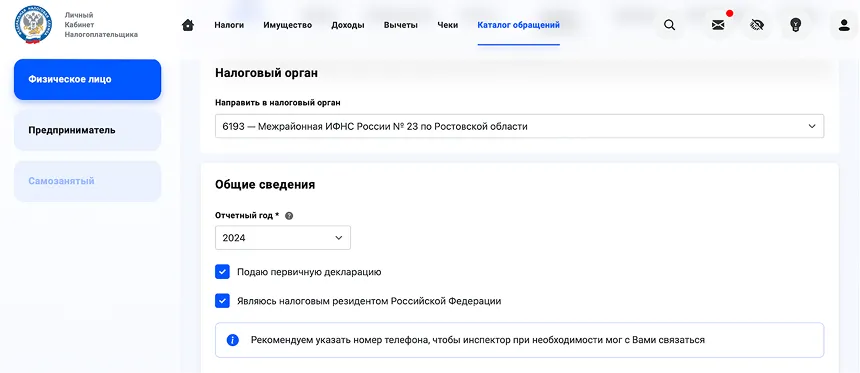

- Подайте декларацию. Крайний срок подачи 3-НДФЛ за прошедший год – 30 апреля (если речь о доходах, с которых нужно доплатить налог). Но можно заявить и позднее – ограничений по срокам нет, кроме некоторых случаев (например, при оформлении через работодателя). Укажите налоговый орган по месту прописки, выберите год и перейдите к дальнейшему заполнению.

Вам откроется окно с перечнем услуг. Выберите подходящий вариант или подайте декларацию 3-НДФЛ, если претендуете на несколько вычетов сразу.

Внимательно проверьте данные и направьте документ в ФНС.

- Дождитесь проверки. Налоговая инспекция может запросить дополнительные сведения при рассмотрении запроса. Проверка длится до 3 месяцев (пункт 2 статьи 88 НК РФ). Проверяйте почту на портале, чтобы не пропустить важные уведомления.

- Получите деньги на указанные реквизиты. Если ФНС все одобрила, в течение месяца вам перечислят денежные средства на указанный счет.

Возможен также способ через работодателя. Тогда декларацию можно не подавать, а просто подать заявление по месту работы, и в следующих месяцах НДФЛ удерживать не будут до полного использования вычета.

Также существует упрощенный порядок получения – когда все данные автоматически попадают в налоговую, потом – в ЛК плательщика (это возможно благодаря взаимодействию ФНС с внешними источниками). Человеку остается только подтвердить предзаполненное заявление, отображенное в ЛК.

Какие документы нужны, чтобы получить налоговый вычет

Список варьируется по типу опции. Но стандартный пакет документов включает:

- российский паспорт (страницы с фото и пропиской);

- справку о доходах или ее аналог из кабинета физлица (срок действия 30 дней с момента выдачи);

- корректно заполненную декларацию 3-НДФЛ;

- подписанное заявление на возврат налога (с указанием реквизитов счета, даты и другой информации);

- подтверждающие бумаги (договор купли-продажи жилья, чеки и акт приема-передачи, лицензия учебного учреждения и копия квитанций, договор на оказание медицинских услуг, рецепты и чеки из аптеки, договор ипотеки и график платежей).

Важно следить за актуальностью бланков, подаваемых в ФНС. Если каких-то документов не хватит, инспекция сделает запрос, но это повлечет увеличение срока рассмотрения.

При упрощенном порядке дополнительные документы могут не потребоваться.

Часто задаваемые вопросы

- Налоговый кодекс РФ (часть 2). Консультант Плюс. Дата обращения: 03 февраля 2025 года.

- Налоговый вычет: кто, где и как может его получить. Государственная Дума РФ. Дата обращения: 03 февраля 2025 года.

- Россиянам напомнили о правилах получения налогового вычета в 2025 году. Гарант. Дата обращения: 03 февраля 2025 года.

- Имущественный вычет по НДФЛ в 2025 году. КонсультантПлюс. Дата обращения: 03 февраля 2025 года.

Курс доллара (USD)

Курс доллара (USD) Отзыв о сайте

Отзыв о сайте