Среди вариантов приумножения своего капитала отдельное место занимают банковские депозиты. За счет начисления процентов на исходную сумму они позволяют не просто сохранить свои средства, но и получить дополнительный доход. Одной из удобных опций таких банковских программ является пролонгация вкладов.

Что такое пролонгация вклада

Пролонгация вклада — это продление сроков договора депозита после окончания его действия.

Условия вклада сохраняются и для нового периода. Вклад с пролонгацией называется реинвестируемый.

Любой вклад состоит из таких важных условий, как сумма, срок и процентная ставка. Дополнительно всегда устанавливаются некоторые дополнительные параметры, к которым и относится пролонгация.

Если вас интересует вопрос, что такое пролонгация вклада в Сбербанке или каком-либо ином банке, то она представляет собой продление срока действия вашего депозитного договора на его изначальных условиях практически без любых действий с вашей стороны: вы можете лежать на диване, а срок вклада будет продлен сам собой.

Банк | Название вклада | Ставка | Срок | Сумма, ₽ |

от 10%-17% | до 730 дн. | от 50 000 - до 30 000 000 руб. | ||

от 7-15,5% | 1 095 дн. | от 100 000 руб. |

Виды пролонгации вклада

Банки предлагают:

- автоматическую пролонгацию;

- неавтоматическую.

При автоматической вкладчику не нужно приходить в банк и подписывать дополнительное соглашение. На следующий день после даты окончания старого договора вклад начинает действовать на оговоренных условиях.

В случае с неавтоматической пролонгацией подразумевается, что клиент должен сам посетить отделение банка за несколько дней до окончания срока действия депозитного договора, и продлить его: заключить новый договор вклада или подписать дополнительное соглашение к действующему документу.

С первого взгляда пролонгации договора банковского вклада однозначно выигрывает автоматическая:

- нет дополнительной бумажной волокиты;

- экономия времени;

- на «второй круг» выходит не только первоначальная сумма вклада, но и начисленные проценты.

Однако автоматическое продление договора немного расслабляет вкладчика, он не так тщательно следит за сбережениями, доверяя банку.

Рассмотрим пример. Человек оформил вклад в банке. Вклад назывался «Комфорт» (иллюстративный пример, такого вклада не существует). По условиям договора действует автоматическая пролонгация. Срок договора – 6 месяцев. Через полгода банк решает, что условия депозита ему не выгодны. Он закрывает предложение, а анонсирует вклад «Комфорт плюс». Подошел срок окончания договора, он должен автоматически продлиться. Но так как это предложение уже недействительно, банк переводит деньги на вклад до востребования. Проценты с 14 уменьшаются до 0,1.

Банк должен сообщить вкладчику о том, что вклад «Комфорт» перестал существовать. И он это сделает, но не настойчиво, потому что это не входит в интересы кредитной организации. Менеджер может сделать рассылку на электронную почту. Вкладчик не заметил письма, и считает, что его деньги работают. Хотя на самом деле деньги «отдыхают» на вкладе до востребования.

Еще один недостаток автоматической пролонгации – можно не успеть забрать деньги. А если по условиям нельзя вернуть деньги до окончания действия договора, то проценты могут сгореть.

Какой вид характерен для того или иного депозита, всегда прописывается в договоре. Так или иначе, пролонгация подразумевает, что по истечении основного срока вклада вы хотите оставить свои средства в банке на еще какой-то период. В вопросе, что значит пролонгация вклада, особое внимание стоит обратить на то, продлевается ли депозит на исходных условиях или на новых, и не потеряете ли вы при изменении условий часть своего дохода.

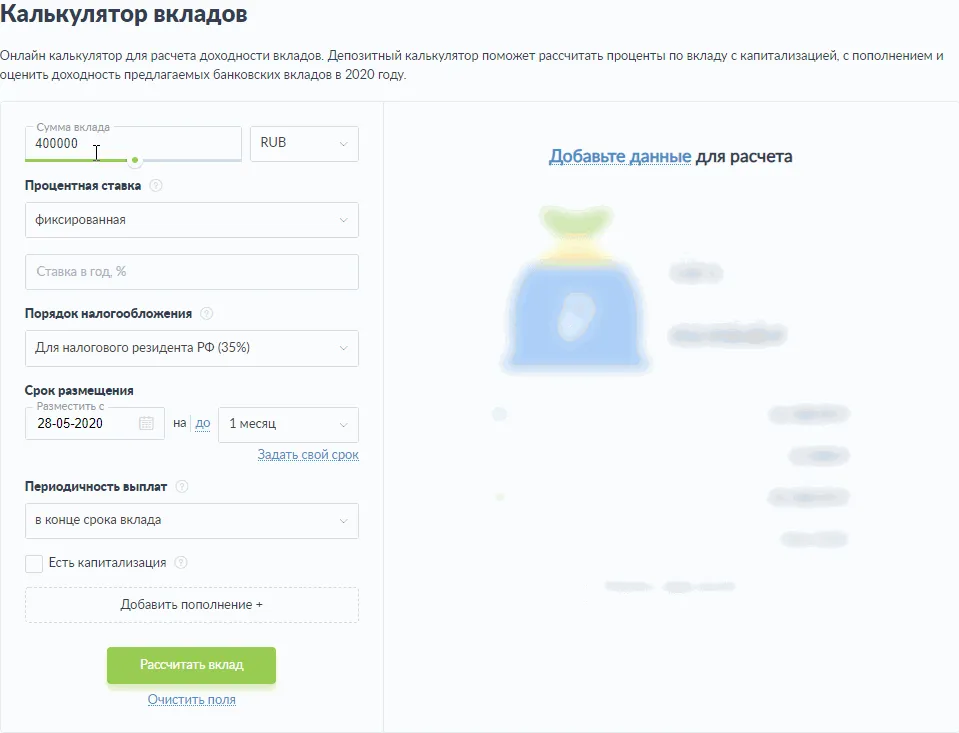

Рассчитать доходность по вкладу можно с помощью депозитного калькулятора.

Как происходит?

Все особенности и условия открытия депозита прописаны в договоре. Там есть пункт и относительно продления договора. Не все соглашения можно продлить в принципе.

- Продляться вклад может на первоначальный период, а может на договорной – больше или меньше первоначального.

- Продление может происходить неограниченное количество раз или строго ограниченное. Опять же все зависит от соглашения.

- От автоматической пролонгации можно отказаться, даже если опция заявлена в описании депозита.

- При неавтоматической пролонгации можно подписать не новый договор, а дополнительное соглашение.

При вкладе без пролонгации возможно лишь заключение нового договора. Нужно прийти в банк с паспортом и заново оформить вклад. Сейчас банки предлагают интернет вклады, которыми можно управлять с помощью интернет-банкингов. В онлайн вкладах необязательна автоматическая пролонгация, потому что продление депозита займет немного времени.

Если хотите забрать деньги до продления действия вклада, позвоните предварительно в банк и сообщите о намерении. В противном случае в отделении может не оказаться нужной суммы денег. Но после телефонной заявки оператор забронирует нужную сумму денег.

Когда нужна пролонгация вклада?

Когда экономика страны стабильна, курсы не скачут – лучше оформлять вклады с автоматической пролонгацией. Нет риска изменения процентной ставки, поэтому нет и риска «сгорания» сбережений.

Когда происходит девальвация рубля, люди массово скупают иностранную валюту, начинается «валютная паника». Чтобы заставить народ хранить деньги в отечественной валюте, банки повышают процентные ставки. В подобной ситуации лучше не пользоваться опцией автоматического продления договора, а оформлять краткосрочные вклады и внимательно следить за курсом валют.

Условия пролонгации вклада

Основные условия пролонгации вклада включают в себя следующие пункты:

- срок: в большинстве случаев вклад продлевается ровно на такой же срок, на который был открыт изначально, но иногда в договоре прописываются особые требования по данному пункту, а дата пролонгации обычно выпадает на следующий день после окончания предыдущего срока действия договора;

- возможное количество автоматических или ручных пролонгаций: их число может быть как неограниченным (обычно), так и ограниченным, или же договор вообще может исключать такую возможность;

- сумма: в зависимости от того, предусмотрена ли капитализация договором по депозиту, сумма вклада переносится с ней или без нее в новый период, и система работы с основной суммой вклада полностью сохраняется;

- процентная ставка: самый важный и самый рискованный момент, т.к. вклад продлевается по ставке, действующей на день пролонгации по депозитной программе, т.е. проценты могут быть уменьшены вплоть до уровня вкладов до востребования.

Таким образом, вопрос пролонгации договора по вкладу надо внимательно изучать на основании его условий, а также действующей ситуации с вашей депозитной программой, отслеживая изменение процентной ставки и потенциальную возможность закрытия именно вашего типа вклада в портфеле услуг банка.

Плюсы и минусы

Практически все отзывы о подобной банковской услуге положительные, но у пролонгации депозита есть как плюсы, так и минусы.

К основным преимуществам можно отнести:

- очень удобный способ продления срока вклада: не нужны практически никакие действия со стороны клиента;

- за счет своевременности продления договора процентная ставка сохраняется;

- можно получить выгодные условия, даже если ваша депозитная программа уже отсутствует в портфеле услуг банка;

- оформление пролонгации занимает значительно меньше времени, чем нового вклада;

- сумма пролонгированного вклада — сумма, которую отправил на вклад владелец счета + начисленные за весь срок проценты. Сумма будет больше, чем при изначальном вкладе.

Среди недостатков можно выделить:

- банк не может дать гарантии, что в случае автоматической пролонгации вы точно будут получать такой же уровень дохода, т.к. экономическая ситуация может существенно измениться.

- Несмотря на то, что пролонгация кажется очень простой процедурой, есть и подводные камни. Всегда надо внимательно читать условия. Довольно часто при пролонгации снижается процентная ставка. Банк обязуется предупреждать об этом клиентов, но сделать он это может удобным ему способом — например, в виде уведомления или смс-сообщения. Поэтому клиент не всегда действительно уведомлен об изменениях.

- Еще один случай — когда определенный вид депозита выбывает из перечня действующих. В этом случае процентная ставка может скатиться с 16-20 % до 0,1-0,5 %. И банк при этом даже не нарушает закон, поэтому вполне может так делать.

Таким образом, пролонгация является очень удобной банковской услугой, и при должном изучении ее условий может сделать работу с вашим вкладом максимально комфортной.

Как пролонгировать вклад в банке

Существует автоматическая пролонгация вклада по закону. Она происходит, если в договоре нет информации об условиях прекращения обязательств одной из сторон после окончания срока действия вклада.

Если же в договоре есть пункты о прекращении вклада в определенный день, нужно идти по одному из двух путей:

- Заключить новое соглашение, в соответствии с которым контракт продлевается на новый срок. Это может быть дополнение к основному договору или независимый новый договор.

- Создать новый договор с иными условиями, не связанный с предыдущим. В новом договоре сделать пункт об автоматической пролонгации. В тексте также подготовить пункты об автоматическом продлении договора.

Важный момент — если вы составляете дополнительное соглашение к действующему договору, то стоит указать, что остальные пункты остаются без изменений. Так не будет разногласий в спорных моментах. А каждый пункт, который меняется вместе с продлением необходимо подробно прописывать в тексте.

Обратите внимание — если договор вклада был заверен у нотариуса, то и допсоглашение нужно заверять у нотариуса.

Что нужно при оформлении договора пролонгации

Чтобы оформить пролонгацию вклада, следует обратиться в одно из отделений банка. С собой нужно иметь:

- паспорт;

- второй документ, удостоверяющий личность;

- договор вклада.

Если вклад открывался онлайн, то достаточно обратиться в отделение с паспортом.

В банке вас попросят написать заявление, в котором нужен минимум реквизитов:

- ФИО вкладчика;

- паспортные данные;

- номер и название вклада;

- дата и период действия предыдущего вклада.

Помните о том, что вклад может продлевать и осуществлять любые другие действия с ним только его владелец — человек, на имя которого он был открыт. То есть если вклад был открыт на имя ребенка, то без присутствия его (старше 14-16 лет) или его опекунов никаких операций выполнить не получится, даже просто продлить его.

Перед тем, как оформлять продление вклада, мы рекомендуем изучить наиболее выгодные вклады в этом и других банках. Возможно, выгоднее будет открыть другой вклад или в другом банке.

Когда банк может отказать в пролонгации

Не все виды вкладов предусматривают пролонгацию. Некоторые виды договоров подразумевают только один срок, по истечении которого необходимо обратиться в банк, закрыть счет и открыть новый депозит при желании.

Также бывает, что вклад продлевается только ограниченное количество раз. Например, можно дважды продлить вклад на год.

Еще одна причина для отказа — когда при заключении договора клиент указал, что в продлении не нуждается. Перезаключить договор с изменением условий можно, но в день истечения срока. Если обратиться позже, то через день вклад будет заморожен до визита клиента.

Откажут в продлении и представителям владельца вклада, у которых нет доверенности на выполнение такого вида услуг.

Часто задаваемые вопросы

Что делать, если программа вклада перестала существовать?

Если программа, по которой клиент хочет продлить свой вклад, перестала функционировать (например, была активной только до октября 2024 года), то все средства переводятся на другой вклад, о котором есть пометка в договоре. Обычно это вклад «до востребования», в рамках которого процентная ставка составляет 0,1-0,9% годовых. Если программа не существует, то продлить ее не получится.

Обычно клиента заранее оповещают об изменениях, пишут об этом в сообщении или уведомлении.

Если такая ситуация произошла, клиент может:

- Обратиться в банк, выбрать понравившуюся программу и заключить новый договор вклада. В этом случае деньги переведут с одного счета на другой.

- Прийти в банк, забрать деньги с накопившимися процентами, обратиться в другой банк и разместить вклад там.

Для этого нужно отменить договорные отношения с банком. Нужно обратиться в один из офисов с паспортом и документами по вкладу.

Необходимо закрыть вклад и забрать средства (либо разместить их в том же банке, но на другом депозите).

Обратите внимание, что при разрыве вклада после того, как произойдет автоматическая пролонгация, все проценты с момента продления будут потеряны. Поэтому разрывать договор лучше как можно скорее после окончания срока действия основного договора.

Если необходимо, то допускается снять часть средств с вклада, а остальную часть продлить на депозите.

Онлайн это сделать проще. Нужно открыть страницу вклада, найти функцию снятия средств. В некоторых случаях проще сначала закрыть вклад полностью, снять нужную сумму, а потом открыть новый вклад.

Чтобы снять часть денег понадобится подтвердить операцию кодом. В мобильном банке нужно ввести ее в специальное поле. При визите в офис банка нужно назвать этот код лично операционисту.

Курс доллара (USD)

Курс доллара (USD) Отзыв о сайте

Отзыв о сайте