Банковский вклад остается наиболее надежным вариантом пассивного заработка. Система обязательного страхования, в которой участвуют все российские кредитные организации, гарантирует вкладчику возмещение в пределах страховой суммы. Эти и другие причины выгодно отделяют вклады от других способов инвестирования, которые сопровождаются значительными рисками.

Почему падают ставки по банковским вкладам?

Основным показателем является ставка рефинансирования (ключевая ставка). Сегодня ставка составляет 17%. Если рассуждать более доступными категориями, то именно под такой процент коммерческие банки получают кредиты, выдаваемые ЦБ РФ. Чем выше ключевая ставка, тем выше проценты по вкладам, и наоборот, ее снижение приводит и к уменьшению процентов.

В идеале: банк предлагает по вкладам проценты ниже, чем ставка рефинансирования, — таким образом кредитная организация получит больше прибыли. Падение ставки объясняется еще одним обстоятельством: вводом НДФЛ в отношении прибыли с процентов, получаемых физическими лицами по банковским вкладам. Ниже ставка рефинансирования — меньше сумма так называемого бонуса, который не облагается налогом.

По прогнозам ставка рефинансирования будет постепенно возрастать, что приведет к параллельному росту процентов по банковским вкладам. Это приведет к тому, что физические лица будут искать альтернативные источники пассивного дохода. К примеру, те же облигации, могут стать более выгодными, чем банковские депозиты.

Все описанные факторы в совокупности становятся причиной ухудшения условий по банковским депозитам. Несмотря на это, клиенты не перестают интересоваться, в каких банках самый большой процент вклада.

Общие условия по банковским вкладам

Физические лица размещают свои денежные средства в банках с целью их сохранности и приумножения. До открытия вклада клиент должен помнить: чем больше по договору предусмотрено опций с денежными средствами, тем менее выгоднее общие условия.

Клиент зарабатывает больше в том случае, если первоначально размещенная сумма остается неизменной до конца срока действия договора. Проценты по вкладу могут выплачиваться ежемесячно, либо в конце срока, указанного в договоре. Сроки подбираются по усмотрению клиента.

В каких банках самый большой процент по вкладам?

Кредитные организации в большинстве случаев устанавливают диапазон процентных ставок в рамках одного предложения. На конечный процент в совокупности влияют следующие условия: сумма, срок, перечень доступных с денежными средствами. Также более крупные ставки идут по вкладам, открывая которые клиент обязуется оформить накопительное (инвестиционное) страхование жизни, либо негосударственное пенсионное обеспечение. Банки с наибольшим процентом по депозитам без дополнительных услуг указаны в таблице. Некоторые предложения доступны к открытию в онлайн-формате.

Банк | Вклад | Процентная ставка |

До 13,9% | ||

До 20,9% | ||

До 13,84% | ||

До 16% | ||

До 20% | ||

До 19% |

Каждый из указанных вкладов — срочный. Если речь идет о размещении средств до востребования, то ставка снижается на несколько процентов. То же самое касается и валютных вкладов, ставка по которым, как правило, не превышает 5%.

Доходный год от Металлинвестбанка

Открытие предусматривается только в российских рублях. Минимальная сумма — 100 000 рублей. Максимальная сумма депозита не ограничена. Остальные условия:

- Срок (в днях) — 367 дней с возможностью пролонгации.

- Пополнение — не предусмотрено.

- Частичное снятие — не предусмотрено.

- Выплата процентов — в конце срока действия договора.

- Ставка до 20% годовых.

Накопительные счета

Накопительный счет — еще один способ пассивного заработка, который имеет много общего с банковским вкладом. По сути, это одно и то же, только с небольшими отличиями. По накопительным счетам ставки, как правило, ниже. Но при открытии счета клиент имеет доступ к распоряжению собственными средствами без каких-либо ограничений. Банки с большими ставками по накопительным счетам указаны в таблице.

Банк | Процентная ставка |

До 16% | |

До 16% | |

До 17% | |

13,5% | |

17,25% |

В зависимости от условий по конкретной программе, накопительный счет в плане процентной ставки может быть выгодней банковского вклада. Подобное возможно при соблюдении определенных требований, которые устанавливаются кредитной организацией. При этом важно знать, что проценты по накопительным счетам, как источник дохода, так же как и по банковским вкладам, подпадают под налогообложение с 1 января 2021 года.

Как рассчитать доходность вклада самостоятельно

Срочные вклады под самые большие процентные ставки продолжают оставаться гарантированным источником пассивного дохода. Условия, устанавливаемые банками, не всегда до конца понятны рядовому вкладчик, который перед подписанием договора хочет знать, сколько он заработает, разместив свои сбережения в банке.

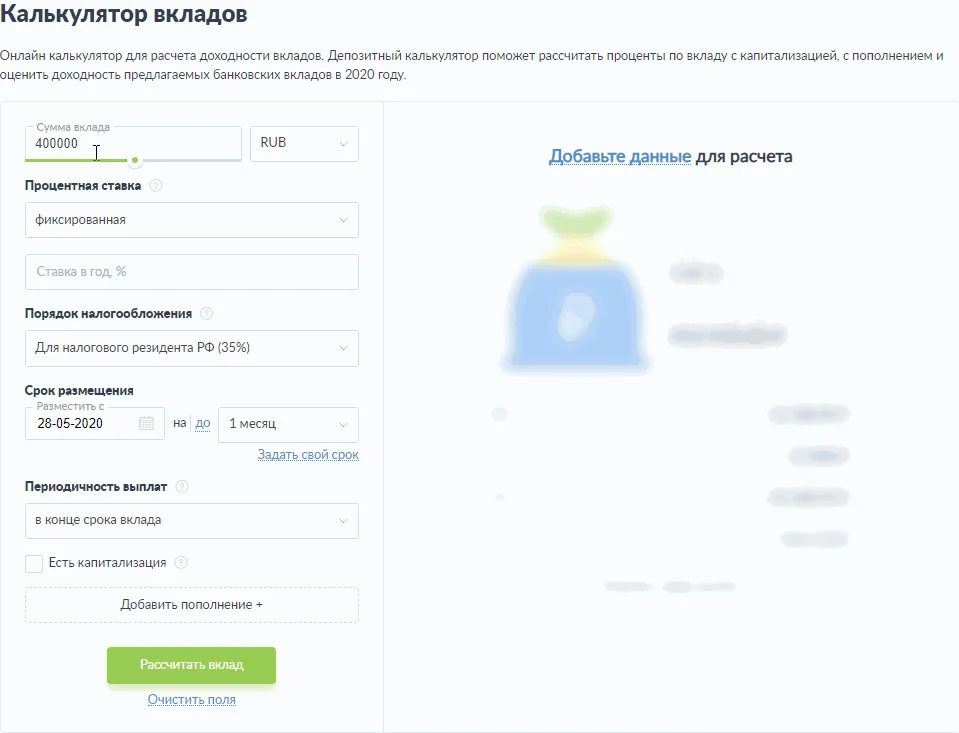

На нашем сайте каждый желающий может воспользоваться специальным калькулятором для расчета доходности вклада. Таким образом, еще до подписания соглашения с банком, вкладчик узнает, насколько выгодна та или иная программа.

Курс доллара (USD)

Курс доллара (USD) Отзыв о сайте

Отзыв о сайте