Факторинг, как и любой иной вид финансовой деятельности, предполагает присутствие рисков. Именно риски и обусловили классификацию факторинговых договоров. Факторинг с регрессом и без регресса: разница заключается в том, на чьи «плечи» или из чьего «кармана» будут возмещаться издержки, связанные с рисками. Факторинг регрессный, безрегрессный – это наиболее распространенные виды факторинговых договоров.

Рассмотрим особенности каждого из разновидностей факторинга в отдельности.

Безрегрессный факторинг

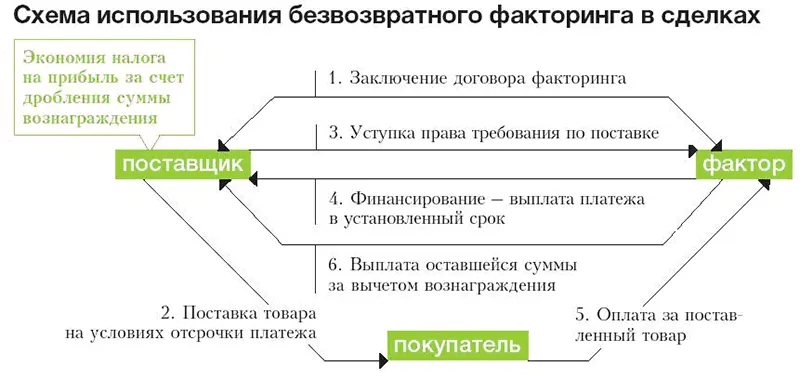

Договор факторинга без регресса– это выгодный вариант для компании-поставщика, то есть для клиента. Его схема предполагает, что риск, связанный с невыплатой задолженности дебитором и убытки с этим связанные оплачивает факторинговая компания, то есть финансовый агент.

На практике, такого рода соглашения предусматривают, что фактор выкупает дебиторскую задолженность, а значит, право требования принадлежит ему. Соответственно, по закону, компания-поставщик потребовать ее со своего контрагента или партнера не вправе, чем и обусловлен факт оплаты рисков финансовым агентом. Таким образом, на первый взгляд кажется, что поставщику такой договор экономически выгоден. Но, учитывая, что факторинговая компания – это такой, же экономический субъект, функционирующий с целью получения прибыли, следует предположить, что договор факторинга без регресса не так уж безобиден и прост. На практике, фактор, заключающий безрегрессные договора, тщательно подходит к выбору клиента, а также страхует себя на случай невозврата средств. Наиболее привычным вариантом страхования является повышенный процент и минимальная сумма первоначальной выплаты клиенту.

Для наглядности, можно привести пример таких условий:

- первый транш в пользу клиента составляет от 60 до 65% от суммы договора поставки;

- повышенная комиссии за перевод средств.

При этом, оставшаяся часть суммы перечисляется только после того, как дебитор полностью погасил задолженность. Отдельно могут быть оговорены условия того, что комиссионное вознаграждение может быть снижено и пересчитано, если дебитор оплатил долг раньше срока.

Регрессный факторинг

Данный вид факторинговых услуг предполагает, что ответственность в ситуации, если дебитор задолженность не погасит, возлагается на компанию-поставщика. По сути, такой договор предполагает кредитование в счет дебиторской задолженности. В рамках такого договора предусматривается процент за пользование средствами.

Регрессный и безрегрессный факторинг - отличия

Регрессный факторинг пользуется большей популярностью, чем факторинговые услуги без регресса. Являясь, по сути, противоположными понятиями, регрессный и безрегрессный факторинг отличия имеет в условиях договора:

- В части суммы финансирования регрессный факторинговый договор предполагает выплату до 90% от суммы поставки, а при соглашении без регресса процент редко достигает 70%;

- При регрессном факторинге осуществляется страхование рисков, учет дебиторского долга, а также предоставляются информационные услуги, при факторинге без регресса дебиторская задолженность переуступается фактору. При этом оплата дебитором долга производится непосредственно фактору, и лишь после этого происходит окончательный расчет с клиентом.

Следует отметить, что именно условия соглашения играют ключевую роль в спорных ситуациях, так как законодательные нормы их решения на сегодняшний день еще пока не разработаны.

Курс доллара (USD)

Курс доллара (USD) Отзыв о сайте

Отзыв о сайте